为了满足读者的需求,本报将请理财规划师针对公务员、私营企业主、小业主等不同工作性质的典型案例进行深入剖析,并给出详实的理财方案。

典型案例

王先生今年40岁,是一位在政府工作的处级干部,虽然收入不是特别高,但工作和生活都很稳定。王先生最近开始忧虑将来退休后的生活,不知道从现在起应该怎样为退休后的生活做理财规划。以下是王先生的财务状况。

王先生现在每月工资收入5000元,加上节日发的奖金全年大概有8000元,年终奖有1万元,这样王先生每年的现金收入大概在8万元左右。预计退休后,收入主要来自退休金,大概每年4万元左右。王先生的单位福利比较好,享受的是福利分房,看病有公费医疗,但目前公务员医疗制度正在改革,将来可能报销比例会有所下降。由于单位福利好,王先生的开销并不大,目前他最大的开支就是孩子的教育,8年之后孩子将大学毕业,不过他已经为孩子留够了上完大学的费用。

除此之外,王先生每个月的日常开支大概在1000元左右。退休后,王先生由于不能再享受单位的一些福利,预计日常开支会比目前增大。王先生目前还没有购买任何商业保险,资产主要是银行存款,但扣除掉孩子的教育费用后,基本上没有什么存款。

财务分析

王先生退休后收支情况

◆退休金收入。

◆日常生活支出。

◆医疗费用的考虑。

其中退休金每年4万元左右,日常生活支出当前是每月1000元左右,退休后福利减少,这样还会有所增加,假定增加50%的开支,即按当前1500元计算。如果王先生还需要旅游等花费,将会更高。

由于医疗制度的改革,王先生退休后还要考虑一定的医疗费用,这里假定为每年1万元。

王先生当前财务情况

◆每年收入8万元。

◆支出每年1.2万元。

◆扣除为孩子准备的教育费用后,没有什么存款,子女教育王先生已经考虑,不进行计算。

退休养老考虑因素

退休前:

◆日常生活的支出。

◆风险防范,预防人身风险、财产风险、医疗风险、责任风险等。

◆紧急备用金,在發生意外时满足3-6个月的正常支出。

◆考虑为退休后生活所需的储蓄和投资。

退休后:

◆有稳定的收入。

◆考虑医疗方面的支出。

◆有足够弥补收入不足部分的储蓄。

◆其他个人意愿反映到财务上的收支变化。

◆遗产准备等。退休所需养老金计算

根据他的财务情况,可以进行基本的计算和规划,假定王先生按照國家规定60岁退休,离退休还有20年时间,当前北京市的平均寿命为79.6岁,可以假定王先生退休生活可以持续20年。

假定王先生的工资不再增长,通货膨胀率为2.6%。

王先生退休前的收入为:8万×20=160万元。

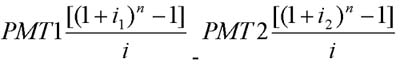

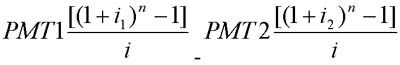

王先生退休前的支出为: =1.2万×25.8034≈40万元。

净收入为120万,即到退休前可以攒120万元。

退休后收入为:4万×20=80万元。

退休时每年日常支出为:1500×12×(1+0.026)20=3万元。

考虑每年的医疗费用,医疗费用的增长也按照通货膨胀计算:1.7万元。

王先生花费为每年4.7万元。

20年的支出合计:=4.7×25.8034=121万元。

121万-80万=41万元,即王先生有41万元的差额,考虑加上120万元退休前的收入,还剩余79万元,因此王先生完全可以满足基本的退休生活。

如果王先生希望更好的退休生活,退休后增加每年1万元的旅游等休闲支出,同时希望更长一些退休生活,假定85岁的寿命,退休生活25年:

考虑通货膨胀的增长,每年的花费为6.4万元。

25年的支出合计: =6.4×34.6037=221万元。

25年的收入为:4万×25=100万元。

加上退休前的积累,基本可以满足王先生的要求,但不能再为子女留下遗产。

理财方案

如果考虑王先生的每年盈余用于投资,如果投资于1年期的存款,利率为2.25%,利息税为20%,收益率为1.8%,20年的积累可以比不投资多出:

120万=8×23.8193-1.2×31.2076-120=33万元。

如果投资于比较保险和稳定的货币市场,按照2.5%的年收益率,到退休可以多出:

120万=8×25.5447-1.2×33.6663-120=44万元。

因此,对于王先生来说,一般情况下已经可以满足他的退休后基本生活要求,虽然人的寿命无法准确预期,但王先生的退休金是根据实际寿命发放,每年4万元左右的收入,基本可以覆盖大部分的支出,可以不必考购买寿险,只要做好盈余的储蓄即可。

但由于王先生没有任何保障措施,在發生不可预计的意外时,将打乱日常生活的计划和安排,进一步还可能会导致家庭财务的失衡,造成严重后果。这叫做人身损失风险,一般除了必要的防范规避外,还要通过购买人身保险的方式来弥补风险后的损失。可以用生命价值法估算其需要的生命意外险额度,如果王先生發生意外,损失约为100万元,即需要购买100万元保额的人身意外险。

对于家庭的其他险種,需要考虑的是财产保险,以及在医疗制度發生较大变化时,购买必要的医疗保险,还可以根据王先生自身和家庭情况,决定购买责任险等。