案例:袁茂的家境殷实,净资产达600万元,没有负债,但是为了追求“安全第一”,他只进行了单一的储蓄。

袁茂今年42岁,经营一家咨询公司。在自己的努力打拼下,公司已经走上了正轨,现在每年有80万元的收入。但激烈的竞争,让他感觉到这份收入已经越来越不稳定。袁太太的年收入虽然不多,但一直能保证在7万元~8万元之间。他们也进行过股票投资,50万元的资金现在已经亏损了10%。

投资股票失败后,他们觉得购买房产最安全。于是,他们在上海的黄金地段购置了两处房产自住,总价值300万元,都是一次性付款。此外,袁茂还给自己购买了三份人寿保险。

几年的积累,给袁茂家带来了250万元的存款。家境虽然殷实,夫妻俩倒也并不追求奢侈的生活。家里每月的开销都控制在2万元以内。其中1万元是公司的运营成本,主要是给员工的工资,交通费3000元。因为至今没有购车,他们出行基本都以打车代步,剩下的则为家庭日常开销。

下个月,袁茂家将迎来一个小生命。初为人父的袁茂此时感到了压力,他希望能给孩子20年最好的成长环境。没有什么理财经验的袁茂,想通过一些理财手段,保障自己全家未来生活的舒适。

方案一:用抛物线法买股票基金

袁茂家每年有87.5万元的净收入,但未来几年情况将發生变化。

首先,袁茂的公司因为行业的竞争,可能会使总收入呈下降趋势;其次,袁茂的支出主要由公司运营成本和交通费用构成,考虑到國内的通涨水平和國际油价的不断上涨,总支出每年将递增;第三,孩子出生将带来支出增加。

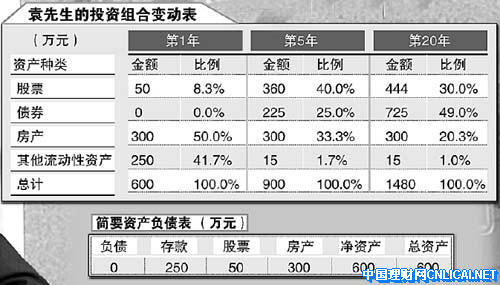

袁茂现在的资产负债情况很不合理(见图:简要资产负债表),低收益的存款占了总资产的42%,其他非固定资产只有17%。

建议袁茂进行如下财务规划:1、留出月支出2.5倍的活期存款,作为一级流动保障资金,约5万元。

2、购买月支出5倍的货币基金,作为二级流动保障资金,约10万元。

3、基于对股权投资长期回报的稳定性和高收益性,我们设计了这样一種股权投资方案:在前5年里,让袁茂的股权投资比例逐步增加,在第5年达到40%这样一个顶峰,并在后15年里将这个比例逐步减少到30%,从而使袁茂年老时,有一个风险较低的投资组合。

经过计算,要完成这样的方案,袁茂需在前5年将净收入的36.7%进行股权投资,并将现在250万元储蓄中的200万元,进行一次性股权投资。在后15年,将净收入的14%进行股权投资。建议不进行直接的股权投资,而是通过购买股票型开放式基金进行投资。

4、同时进行低风险的债券投资:前5年内,让袁茂的债券投资比例逐步达到总资产的25%,并在后15年里,将这个比例逐步增加到50%,这也是为了让袁茂年老后,投资组合的风险较低。这样,袁茂需在前5年将净收入的63%进行债券投资。目前,他可将储蓄中的35万元,一次性进行债券投资,并在以后的15年里将净收入的86%进行债券投资。

按此组合静态计算,当20年后袁茂退休时,家庭资产将达到1480万元,过上富足的生活。(见图:袁先生的投资组合变动表)

点评:袁茂家底殷实,但是对理财的意识太淡薄了。在目前通货膨胀率3%的情况下,每年存在银行的钱不知不觉缩水1.2%(1年期定存的实际利率是1.8%)。以袁茂的250万元存款计算,相当于1年白白损失3万元。如果早点把这些钱买货币基金或股票基金,完全可以在保持较高流动性的前提下,回避通胀风险。抛物线法可以使袁茂随着年事增长,逐渐降低高风险资产的比重,腾出资金,增持更安全的债券等品種。

(王长春 招行金葵花理财中心理财师)

方案二:选择指数基金

袁茂今年42岁,如果60岁退休,从现在开始就要规划退休养老计划。袁茂现在的家庭年支出为24万元。按未来平均通货膨胀率5%计算,袁茂18年后退休的家庭年支出必须达到57.76万元,方能维持现在的生活水平。此外,袁茂没有为每位家庭成员购买医疗保险,家人一旦生大病,将会增加大额的医疗支出。建议对袁茂的流动资产配置及投资做如下调整:1、银行存款10万元,相当于五个月的家庭支出,主要作为家庭日常支出的备用金。

2、货币基金10万元,可作为家庭的应急用款。

3、袁茂股票投资不利,亏损极大,但考虑到股市现在正处于低点,袁茂可等股市回暖后伺机退出股市,转向稳健的投资产品。

4、建议袁茂购买30万元债券。债券具有安全性及收益性双重特点,长期持有收益率可达5%。

5、建议袁茂购买200万元的指数型基金,若长期持有平均收益率可维持在6%。200万元基金中的150万元可作为袁茂夫妇的养老基金,18年后按平均每年6%收益率计算,基金市值约为428万元,足以袁茂夫妇用以养老。50万元作为孩子的教育基金,15年后按平均每年6%的收益率计算,基金市值约为120万元,可作为孩子上高中、大学及出國留学的费用补贴。

6、建议袁茂将其中一套房产用于出租,获得现金收益,租金的年回报率控制在5%以上。此外,建议袁茂为每位家庭成员(包括孩子)购买一份医疗保险。

7、建议袁茂按收入的40%追加投资指数基金,18年后市值约为1048万元。

经过理财规划后,袁茂资产的收益率大大提高,加上袁茂的收入不菲,育儿费用問題已迎刃而解。同时,退休后,袁茂将拥有2套房产,无还款压力,其中一套自住,另一套投资出租,有稳定的租金收入。18年后,袁茂的养老基金已增值至428万元,每年40%的追加投资,将使市值达到1048万元。这两笔资金按每年4%的投资回报率,袁茂可坐享每年59.04万元的投资收益,足够袁茂夫妇退休后的消费。

点评:目前市场上的基金不少,包括封闭式基金、开放式基金和ETF以及即将上市的沪深300LOF。袁茂应该挑选指数具有代表性以及成本较低的指数基金。目前,上证50ETF和沪深300LOF的费用成本在各種指数基金当中是最低的,都可以考虑选择。

(程翔 广发银行上海市分行理财师)

说出您的理财故事,发送到liunian190@jfdaily.com信箱,我们将选取有代表性的案例与大家分享。